Crédit impôt recherche et contrôle fiscal : sécuriser votre CIR

Nous explorerons ci-dessous les stratégies clés pour gérer de manière proactive et sereine les vérifications fiscales, en maximisant vos chances de validation et en évitant les pièges courants.

Section 1 : Entrer dans une démarche de déclaration du crédit impôt recherche est nécessairement se préparer à avoir un contrôle du CIR

Le guide du CIR précise qu’« un contrôle du CIR s’inscrit habituellement dans le cadre des contrôles généraux de la comptabilité des entreprises. Il peut néanmoins arriver que le CIR donne lieu à un examen ponctuel, en cas de demande de remboursement par exemple. Le CIR ne constitue donc pas, en tant que tel, un axe de contrôle fiscal spécifique. En effet, le dépôt d’une demande de CIR ne donne pas lieu systématiquement à une vérification de comptabilité de la part de l’administration fiscale ».

Autrement dit, déclarer du CIR ne veut pas forcément dire arrivée d’un contrôle fiscal… Mais lors d’un contrôle fiscal votre CIR sera assurément challengé ! Et comme la prescription fiscale s'étend jusqu'à la fin de la 3ème année civile suivant une déclaration de crédit, gageons que l'administration dispose d'assez de temps pour venir vérifier vos calculs afin de "protéger les finances publiques"!

Si vous avez choisi d'entrer dans une démarche de déclaration du CIR (ou du CII d'ailleurs) car vous faites des travaux de haute technicité, vous avez évidemment bien fait. L'enjeux fiscal est si grand qu'il ne serait pas raisonnable de se passer de ce crédit. Néanmoins vous devez forcément être éclairé sur le fait que vos demandes de crédits seront, tôt ou tard, challengées par l'administration fiscale. Le fait que le CIR soit déclaratif (un chiffre est renseigné sur la liasse fiscale lors de la déclaration de votre bilan) n'empêche pas l'administration de se réserver le droit de venir challenger vos déclarations à postériori!

Que vous soyez une jeune entreprise innovante ou une société établie, les conseils présentés ici vous permettront de mieux appréhender les exigences fiscales entourant le dispositif, de renforcer votre conformité et d'optimiser vos chances de réussite lors d'un contrôle CIR

Section 2 : Les différents cas de contrôle du crédit d'impôt recherche

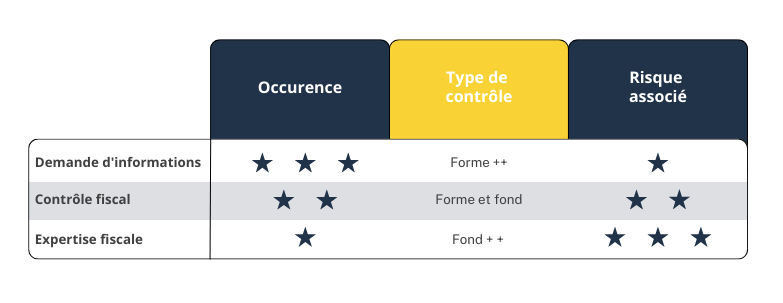

Globalement, sur le sujet du Crédit Impôt Recherche, il y a 3 types d’échanges que vous pourriez avoir avec l’administration. Il y a des demandes d’information ou examen ponctuel (ou encore demande de pièces), il y a des contrôles fiscaux et il y a des expertises fiscales.

Rappel :

Le droit de reprise de l’administration s’exerce jusqu’à la fin de la troisième année suivant celle du dépôt de la déclaration spéciale prévue pour le calcul d'un crédit d’impôt.

Les demandes d’information fiscales ou examens ponctuels

Ces demandes sont plutôt fréquentes et sont en réaction directe à votre demande de crédit. Votre interlocuteur fiscal ne sera, dans ce cas, pas forcément un technicien de votre activité. Il cherchera plutôt à valider les montants déclarés et la justesse du calcul du CIR en s'appuyant sur les pièces justificatives comptables et sociales que vous lui fournirez.

Pensez à bien mettre à disposition de l'inspecteur tous les documents demandés. Un interlocuteur interne de type financier ou comptable est en général adapté.

Les contrôles fiscaux

Ce type de demande est spontanée, il n’y a pas de lien direct avec votre demande de crédit.

Si votre société a plusieurs années, vous avez probablement déjà eu ce type de sollicitation. C’est une vérification qui peut être sur un exercice, ou deux, ou même trois.

L’inspecteur qui se présentera à vous pourra venir sur place dans vos locaux pendant plusieurs semaines voir plusieurs mois. Il mènera un grand nombre de vérifications sur différents sujets et il y aura probablement des questions portant sur le CIR.

Au fur et à mesure des étapes du contrôle fiscal, il faudra que vous soyez prêt à défendre votre dossier sur la forme donc mais également sur le fond.

Aussi en plus de votre interlocuteur interne financier ou comptable qui sera en mesure de défendre les dépenses de recherche valorisées, il pourra être intéressant de présenter à l’inspecteur un responsable technique de votre société.

Ce responsable pourra mieux détailler vos travaux de recherche, la légitimité de les avoir retenu dans la base du crédit et transmettre les justificatifs scientifiques et techniques.

Si votre dossier est bien ficelé en amont, le risque de redressement est plutôt faible bien que plus important que lors d’une demande d'informations.

Attention :

Le fait que vous ayez déjà eu une demande sur le CIR sur l’année contrôlée n’exclut pas de nouvelles questions lors d’un contrôle de l'administration. Dans le cadre d'un contrôle fiscal, l’inspecteur pourra en effet aller un peu plus loin que la simple demande de pièces notamment parce qu’il disposera de plus de temps.

Les expertises fiscales

Ces expertises sont assez rares. Elles arrivent en général à l’occasion d’un contrôle fiscal durant lequel l’inspecteur à des doutes sur la nature des travaux valorisés dans le crédit d’impôt recherche.

Cet inspecteur ayant en général pas les compétences scientifiques pour valider l'éligibilité techniques des travaux aux dispositif, sollicite alors l’avis du Ministère de L’Enseignement supérieur et de la Recherche (MESR).

Un expert du ministère est mandaté pour auditer en profondeur la nature des travaux.

L’échange va s’installer et il sera capital que vous sollicitiez un collaborateur très technique pour échanger avec l’expert. Dans les PME, il arrive souvent que ce soit d’ailleurs le chef d’entreprise qui gère cet échange lorsque celui-ci à un profil technique.

A la fin de son étude, l’expert émettra un rapport et un avis qu’il transmettra à l’inspecteur. C’est à l’inspecteur que reviendra la décision de valider ou non votre crédit.

Illustration : Différents types d'interventions de l'administration fiscale

Section 3 : Les actions à mener avant le début d'une procédure de contrôle

La préparation en amont d'un contrôle fiscal lié au CIR revêt une importance cruciale pour assurer une gestion efficace et minimiser les risques potentiels. Voici les étapes clés à considérer :

1. Une documentation exhaustive

Dès le chiffrage réalisé et la déclaration effectuée, rassemblez et organisez minutieusement toutes les preuves et documents justificatifs des dépenses éligibles au CIR. Cela inclut les justificatifs financiers (pièces comptables, factures, contrats de sous-traitance), les justificatifs RH (relevés de temps des collaborateurs impliqués dans la R&D, diplômes scientifiques, fiches de poste) et les justificatifs techniques (description des opérations de R&D, cahiers des charges et listes des livrables). Une documentation exhaustive renforcera la crédibilité de la demande de CIR.

Nous l'avons vu, la prescription fiscale est de plus de 3 exercices, pensez à bien capitaliser votre documentation!

2. La mise en place d'audit interne..

Sans attendre l'annonce d'un contrôle, il peut être intéressant de mener régulièrement des audits internes approfondis. Examiner méticuleusement toutes les dépenses et activités liées à la recherche et au développement pour garantir leur conformité aux critères d'éligibilité du CIR. Identifiez les éventuelles lacunes ou incohérences dans la documentation et les compléter de manière proactive. L'objectif est de pouvoir être en mesure de transmettre une méthodologie claire à l'administration en cas de demande d'informations supplémentaires.

3. Et étudier la possibilité de réalisation d'évaluations externes

Si nécessaire, pensez également à envisager une évaluation externe pour valider et renforcer vos données. Un expert indépendant peut offrir une perspective objective sur la conformité de vos dépenses par rapport aux exigences du CIR, renforçant ainsi votre position lors d'un contrôle.

Nos équipes et celles de notre partenaire BUSINOVE se tiennent à votre disposition pour des audits de sécurisations, n'hésitez pas à nous contacter.

4. La formation des équipes

Toujours dans un objectif d'anticipation et de renforcement de vos connaissances sur le CIR, pensez à organiser des sessions de formation pour sensibiliser et informer les équipes concernées sur les critères d'éligibilité au CIR et sur l'importance de la documentation adéquate. Impliquez le personnel clé dans le processus pour garantir une compréhension commune des exigences. Avoir un cabinet de conseil ne suffit pas, il faut être en mesure de comprendre les positions prises, de challenger ces positions et de mesurer les points d'amélioration de votre dossier.

La formation au CIR de vos équipes est ainsi un indispensable complément à la présence d'un conseil.

5. Mettre en place des plans de gestion du risque

Justement, comme le risque zéro n'existe pas, nous vous recommandons d'élaborer un plan de gestion des risques spécifique au contrôle fiscal. Identifiez les scénarios potentiels, préparez des réponses aux questions fréquemment posées et déterminez les points d'attention pour être prêt à répondre efficacement aux demandes des inspecteurs fiscaux.

6. Echanger avec l'administration AVANT les contrôles

Enfin, notez que vous avez la possibilité de solliciter l'avis de conseillers fiscaux expérimentés pour évaluer votre demande de crédit. Leurs conseils peuvent fournir des perspectives précieuses et des recommandations pour renforcer votre position et minimiser les risques lors du contrôle.

La principale démarche est celle du rescrit fiscal.

Cette démarche vous permet de solliciter l'administration fiscale pour obtenir une réponse formelle sur deux aspects cruciaux :

- L'interprétation d'un texte fiscal, ce qui englobe la compréhension des lois fiscales

- L'évaluation de votre situation à la lumière du droit fiscal.

Vous pouvez utiliser le rescrit fiscal pour obtenir des clarifications sur divers sujets fiscaux, tels que le calcul de l'impôt ou l'éligibilité à des crédits d'impôt. Il est important de noter que cette procédure s'applique à tous les types d'impôts dès lors qu'ils sont mentionnés dans le Code général des impôts (CGI) : l'impôt sur le revenu, l'impôt sur les sociétés, la TVA, les impôts locaux et le crédit impôt recherche donc!

La mise en œuvre de ces étapes préparatoires renforce la position de l'entreprise face à un éventuel contrôle fiscal CIR. Une préparation minutieuse et proactive réduit les risques d'erreurs, augmente la crédibilité de la demande de CIR et sécurise ainsi votre déclaration de crédit impôt recherche.

Section 4 : Pendant le contrôle fiscal, fournir les éléments justificatifs attendus et adopter la bonne attitude

Une fois engagé dans un contrôle fiscal lié au CIR, adopter les bonnes pratiques peut faire toute la différence pour une gestion efficace et une issue favorable. Voici les actions clés à considérer :

1. Adopter une attitude de coopération

Dès le début du contrôle, manifestez une attitude de coopération et de transparence envers les inspecteurs fiscaux. Répondez de manière complète et précise à leurs demandes tout en restant focalisé sur la défense des intérêts légitimes de votre entreprise.

Nous insistons sur l’importance d’être facilitateur avec l’administration lorsque celle-ci vous sollicite. Être à l’écoute et jouer le jeu sera bénéfique sur le long terme. Adopter une posture inverse pourra être préjudiciable à court terme !

2. Choisir les bons interlocuteurs internes

Nous insistons aussi sur l’importance d’être vigilent sur le fait de placer en face des inspecteurs les bons interlocuteurs internes. Si l’inspecteur analyse uniquement des sujets financiers ou comptable alors un DAF ou un responsable comptable sera adapté. Si l’inspecteur questionne des sujets sociaux, alors il faudra naturellement demander à un responsable des ressources humaines d’intervenir voir à votre cabinet d’EC si les paies sont externalisées par exemple. Si l’inspecteur audite les sujets techniques, il faudra alors le faire rencontrer votre responsable technique ou CTO pour avoir des échanges qualifiés.

Le choix du collaborateur en charge de répondre à l'administration est capital.

3. La gestion des informations transmises

Centralisez et organisez rapidement les informations demandées. Fournissez des réponses claires et bien documentées pour chaque requête des inspecteurs. La clarté et la précision renforcent la crédibilité de vos déclarations. Attention, ne transmettez que les informations demandées, pas plus!

4. Mettre en place une communication interne fluide et efficace

Maintenez une communication interne efficace et bien coordonnée. Assurez vous que toutes les parties prenantes au sein de l'entreprise sont informées des développements du contrôle pour éviter toute confusion ou divergence dans les réponses fournies aux inspecteurs.

5. Préparer les entretiens avec l'inspecteur

Dans le cadre d'un contrôle, la préparation est importante.

Individuellement comme collectivement, préparez vous minutieusement pour les entretiens avec les inspecteurs fiscaux. Révisez attentivement tous les documents permettant de justifier la détermination du CIR et préparez des réponses claires et étayées pour les questions potentielles. Gardez à l'esprit les points clés à défendre.

6. Respecter les délais et procédures

Toujours dans une logique d'être facilitateur, veillez à respecter les délais impartis pour fournir les informations demandées et à suivre rigoureusement les procédures établies par l'administration fiscale. Dans le cadre d'une contrôle fiscal du crédit impôt recherche, la vérification de l'assiette du CIR peut se faire en plusieurs fois de la même façon que les éléments justificatifs seront demandés au fur et à mesure de l'analyse du dossier. A chaque étape, l'inspecteur indique des dates de transmissions. Tout retard peut être perçu négativement et peut affecter le résultat du contrôle.

7. Nommer un référent interne et utiliser vos conseils

La mise en œuvre de ces étapes préparatoires renforcera la position de l'entreprise face à un éventuel contrôle fiscal CIR. Une préparation minutieuse et proactive réduit les risques d'erreurs, augmente la crédibilité de la demande de CIR et sécurise ainsi votre déclaration de crédit impôt recherche.

Pour assurer le respect de toutes ces bonnes pratiques, il peut être opportun de demander à un collaborateur de centraliser les réponses fournies à l'administration.

En plus de connaissances approfondies des finances et du fonctionnement de l'entreprise, cette personne devra être fiable et capable de fournir des informations précises et exactes. Elle devra avoir une bonne capacité à travailler sous pression et une maîtrise des détails et des délais.

Cette personne pourra être amenée à travailler en collaboration étroite avec un expert-comptable ou un professionnel fiscal pour garantir une réponse précise et complète.

Section 5 : Recevoir une proposition de rectification, le redressement du CIR à anticiper et à gérer

Nous l'avons vu, la démarche CIR n'est pas une science exacte.

Il peut y avoir une part d'interprétation dans l'éligibilité de certains travaux ou de certaines dépenses.

Si vous soumettiez le calcul de votre crédit à 10 conseils dans le financement de la R&D,

vous obtiendrez probablement 10 montants de crédit différents

L'important est d'être le plus éclairé possible sur les risques lors de la déclaration. Partant de ce constat, vous devez être conscient qu'en cas d'inspection fiscale, l'agent chargé du contrôle pourra potentiellement formuler une proposition de rectification du montant du CIR.

La proposition de rectification vise à corriger une erreur que vous auriez faite en exposant les conclusions du contrôle. Dans ce cas, la proposition de rectification détaille les dépenses non prises en compte dans le calcul du crédit d’impôt, les montants concernés et les motifs du redressement (ou du non-remboursement pour les entreprises en déficit). Son objectif est de permettre à l'entreprise de comprendre clairement les reproches formulés à son encontre. Elle dispose alors d'un délai de 30 jours, prorogeable de 30 jours, pour formuler ses observations et tenter de convaincre l'administration de reconsidérer sa position.

Un dialogue s'engage avec l'administration. Le vérificateur répond aux observations du contribuable. Si aucune modification n'est apportée, l'entreprise peut recourir au comité consultatif du CIR. Ce comité a été créé par la loi de Finance de 2015 afin de réduire les litiges. Il donne un avis non contraignant que l'administration ou l'entreprise peut décider de ne pas suivre.

Pour aller plus loin :

Si le désaccord persiste après avoir solliciter le comité consultatif, il sera encore possible :

- De déposer un recours hiérarchique permettent à l'entreprise de s'adresser aux supérieurs du vérificateur. Si l'administration maintient sa position, l'entreprise reçoit un avis de mise en recouvrement et doit soit rembourser soit demander un sursis de paiement tout en continuant sa contestation si elle le souhaite.

- D'envisager la voie judiciaire en portant l'affaire devant le tribunal administratif, composé de juges indépendants. Cette démarche peut être suivie d'un appel devant la Cour administrative d'appel, puis éventuellement devant le Conseil d'État...

Conclusion : Le contrôle fiscal sur le CIR, une étape qui s'organise et s'anticipe

La gestion d'un contrôle fiscal relatif au Crédit d'Impôt Recherche (CIR) représente un défi majeur pour les entreprises engagées dans la recherche et le développement. Cependant, une approche stratégique et proactive peut grandement influencer l'issue de cette procédure.

En comprenant les différents types d'échanges fiscaux et en adoptant des actions préventives avant même le début du contrôle, les entreprises peuvent renforcer leur position et leur conformité face aux exigences du CIR. La formation des équipes, la réalisation d'audits et la structuration représentent ainsi de réels leviers pour minimiser le risque de redressement.

Pour aller plus loin (formation, audit, accompagnement...)

Si vous souhaitez avoir d'autres conseils pour optimiser votre démarche fiscal (CIR, CII, CIMA, CIJV, CIC...) ou simplement monter en compétence sur ces sujets, n'hésitez pas à consulter nos formations ou à nous contacter pour un audit indépendant ou un accompagnement complet à un prix préférentiel auprès de notre partenaire Businove.

15 % de réduction sur les missions d'accompagnement:

CIR/ CII/ CIMA/ CIC/ Agréments/ JEI/ IPBOX

Nous nous chargeons de la mise en relation

10 % de réduction sur les formations individuelles et collectives:

Comptabilité et gestion

Nous nous chargeons de la mise en relation