Mis en place par la loi de finance 1983, le crédit impôt recherche ou CIR a pour objectif d'aider les entreprises françaises qui investissement dans la R&D en leur permettant de déduire de leur impôt une partie de ces dépenses. Le CIR constitue aujourd'hui la plus importante niche fiscale aux entreprises et bénéficie chaque année à plus de 18 000 sociétés pour un crédit total avoisinant les 7 milliards d'euros.

Sommaire

Quelles sont les entreprises éligibles au crédit impôt recherche ?

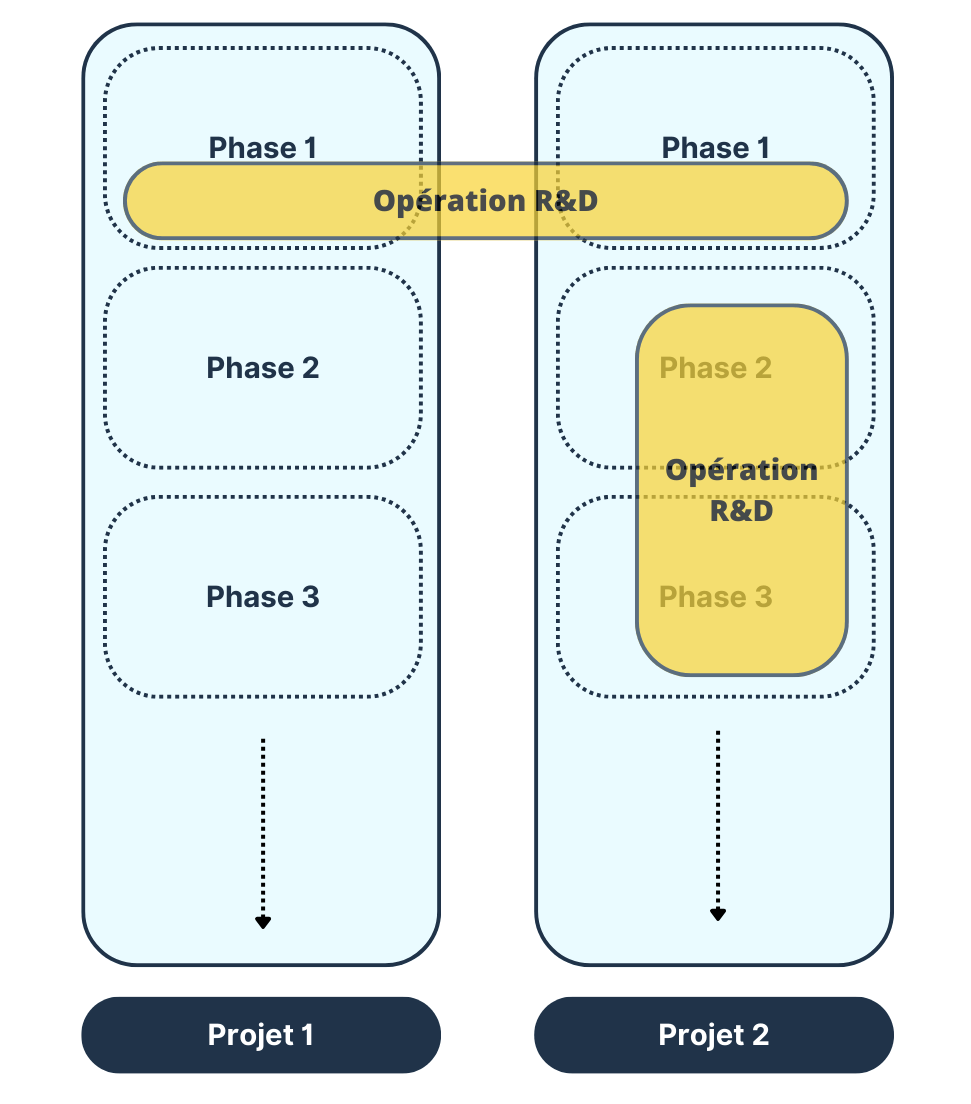

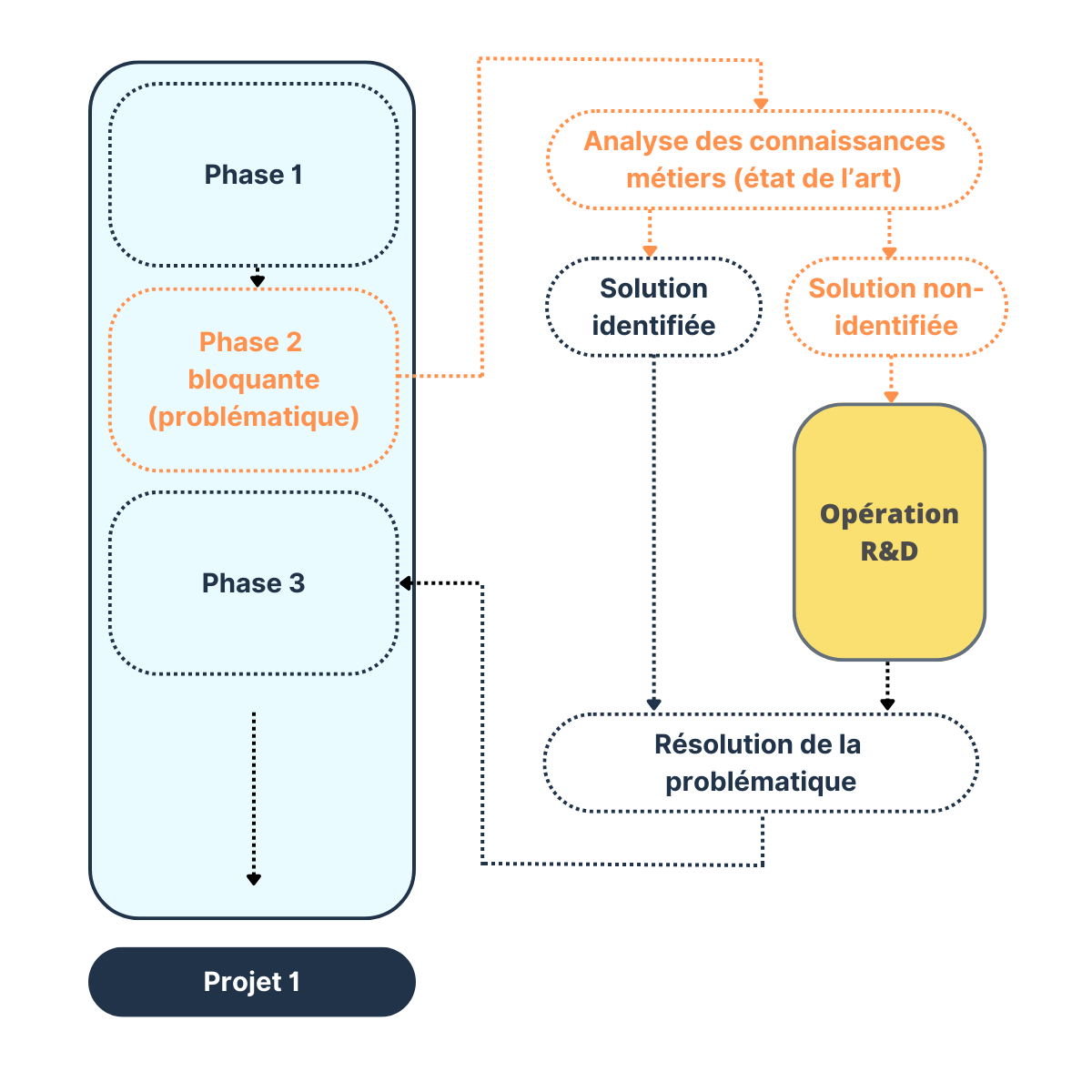

Quelles sont les activités éligibles au CIR ?

Formation CIR - identifier et justifier ses travaux de R&D

Vous souhaitez apprendre à identifier puis justifier techniquement vous travaux de R&D ?

Découvrez notre formation complète sur le sujet !

Quelles sont les dépenses éligibles ?

Les dépenses de personnel :

Les dotations aux amortissements :

Les frais de fonctionnement :

Les dépenses externes :

Les dépenses de propriété intellectuelle :

Les dépenses de normalisation et de veille :

Quel est le taux du CIR ?

Comment déterminer son crédit ?

Formation Chiffrer son CIR

Vous souhaitez connaitre toutes les bonnes pratiques pour optimiser et sécuriser votre chiffrage CIR ?

Découvrez notre formation complète sur le sujet !

Quelle démarche suivre pour bénéficier du CIR?

3 bonnes pratiques pour sécuriser et optimiser son CIR

-

Le CIR n'est pas le sujet d'une personne :

-

Le CIR n'est pas le sujet d'un moment :

-

Le CIR s'apprend :

Pour aller plus loin (formation, audit, accompagnement...)

Questions fréquentes

Qu'est-ce que le crédit impôt recherche?

Il s'agit d'un dispositif fiscal à destination des entreprises françaises qui réalisent des travaux de recherche et développement.

Quel est le taux du crédit impôt recherche ?

Le taux du CIR est de 30% jusqu'à 100 millions d'euros de dépenses. Il est de 5 % au delà.

A noter également que ce taux est majoré à 50% jusqu'à 100 millions de dépenses pour les sociétés basées dans les départements d'outre-mer.

Quand déclarer son CIR ?

Le crédit se déclare lors du dépôt des comptes annuels de l'entreprise via la liasse fiscale.

Quelle est la prescription fiscale du CIR ?

La prescription fiscale du CIR est de 3 ans pour déclarer comme pour être contrôlé.

Nos articles sur le CIR qui pourraient vous intéresser