L’administration vient de publier les premières estimations des chiffres du Crédit Impôt Recherche (CIR) de 2021.

Cette publication se fait toujours avec 2 années d’écart en raison des délais de déclarations (notamment allongés avec les exercices en clôture décalées).

Nous vous proposons dans cet article d’analyser ces chiffres afin de comprendre ce qu’ils nous apprennent sur les tendances 2024 en terme d'évolutions attendues et d’axes d’attention pour les prochaines déclarations.

Au sommaire

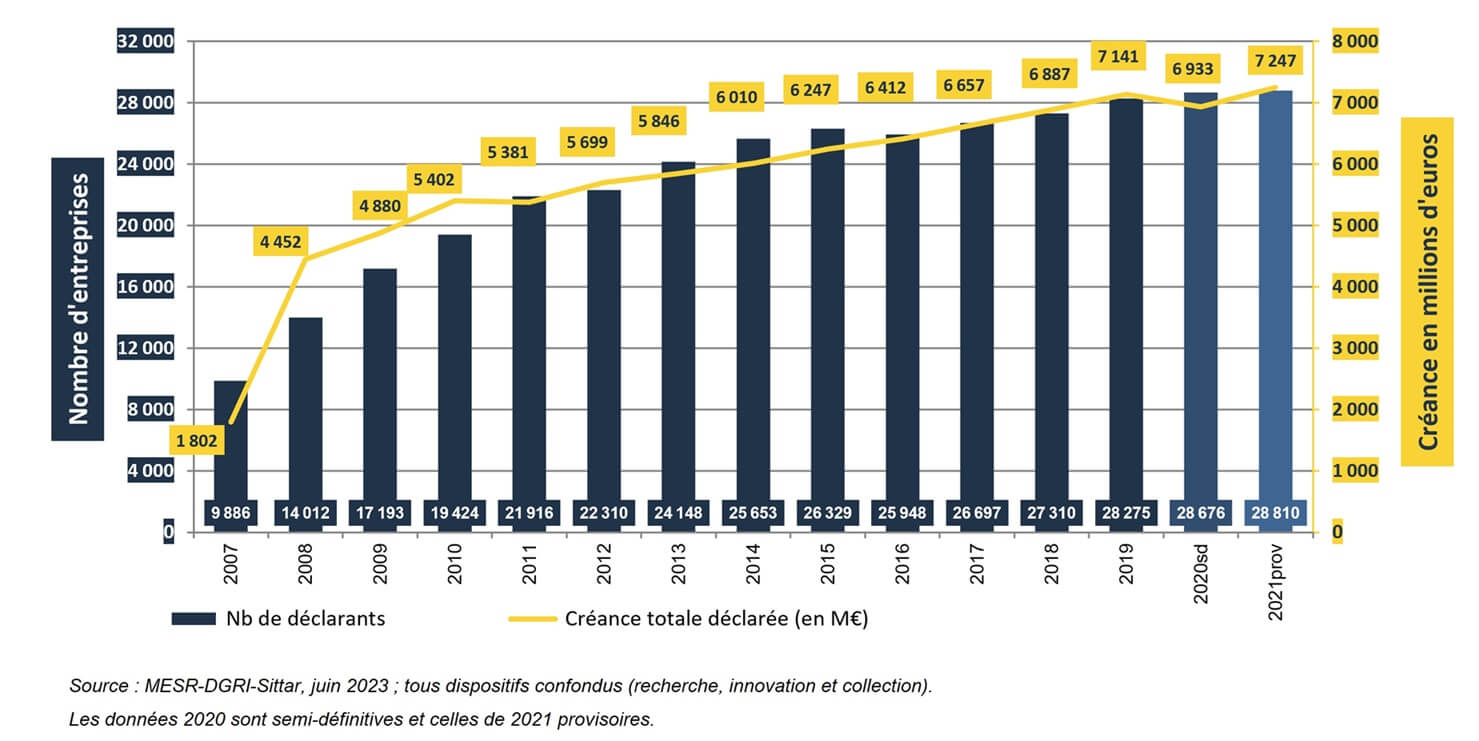

Illustration 1 : L'évolution générale de la créance CIR et du nombre de déclarants

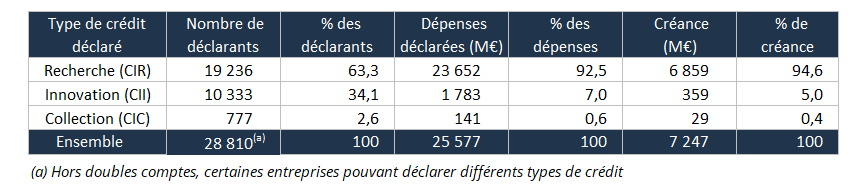

Illustration 2 : Répartition par type de crédit déclaré

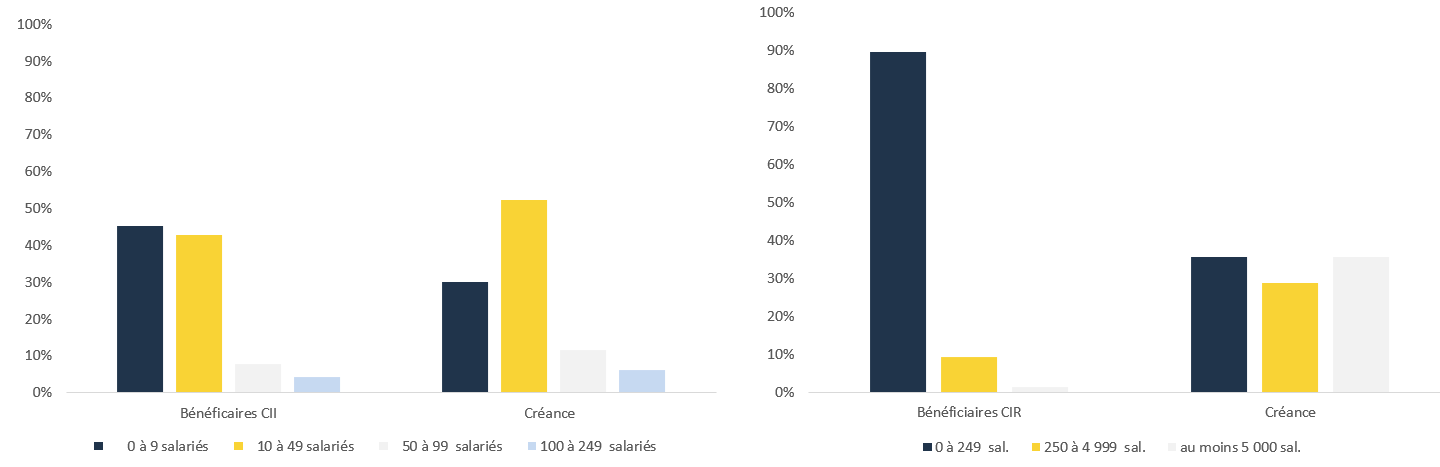

Illustration 3 : Distribution par taille des bénéficiaires du CIR

A gauche, la ventilation par taille des demandeurs de crédit impôt innovation (en %). Cette illustration présente uniquement les sociétés ayant moins de 250 salariés car les entreprises plus grandes ne sont pas éligibles au CII (uniquement les PME sont éligibles).

A droite, la ventilation par taille des demandeurs de crédit impôt recherche (en %).

- Crédit impôt innovation : Les sociétés ayant des effectifs inférieurs à 50 salariés représentent 88% des bénéficiaires de crédit et 82% de la créance demandée ce qui est relativement proportionnel. Notons simplement que les sociétés de moins de 9 salariés représentent la part la plus importante de bénéficiaires (45%) mais pas la part la plus importante de créance (32%). Cela s'explique par le volume moins important des dépenses qu'elles engagent avec notamment moins de dépenses de personnel. Certaines d'entres elles peuvent notamment être animées par des dirigeants avec pas ou peu de rémunération (dispositif du chômage pour création d'entreprise).

- Crédit impôt recherche : Les sociétés de moins de 250 collaborateurs représentent 89% des bénéficiaires de CIR mais seulement 32% de la créance demandée. A l'inverse, les sociétés de plus de 5.000 salariés représentent 1% des bénéficiaires du crédit mais 35% de la créance. Dit autrement, 1% des plus grosses entreprises se répartissent 35% de la créance CIR française soit 2.536 M€. Cela s'explique par le volume plus important des dépenses quelles engagent et donc le niveau plus élevé de leurs bases éligibles au dispositif.

- Crédit impôt innovation : A partir du 1er janvier 2023, le taux de CII augmente de 20% à 30% et les frais de fonctionnement sont supprimés pour ce dispositif (frais de fonctionnement correspondant à un forfait équivalent à 75% des dotations aux amortissements et 43% des dépenses de personnel éligibles). Ces ajustements devraient entraîner une hausse globale des créances CII. Seules les sociétés qui ont un niveau important d'actifs utilisés pour leur innovation (machines techniques par exemple) pourraient être pénalisées par ces ajustements. Globalement, ces modifications n'impacteront en revanche pas la répartition du crédit impôt innovation par taille des bénéficiaires.

- Crédit impôt recherche : Les plus grosses sociétés bénéficient de la majorité de la créance du crédit. Cela n'est pas prêt de changer pour les années à venir. Le dispositif prévoit que le taux de crédit soit dégressif au delà de 100 M€ de dépenses de recherche (taux diminué de 30% à 5%). Ce plafonnement est si haut qu'il ne permet pas une meilleure répartition de la créance du crédit entre les différents demandeurs. Le législateur n'ayant pas abaissé la limite des 100 M€, la répartition du crédit impôt recherche par taille des bénéficiaires ne changera pas : plus une entreprise est "grosse" plus elle aura du crédit !

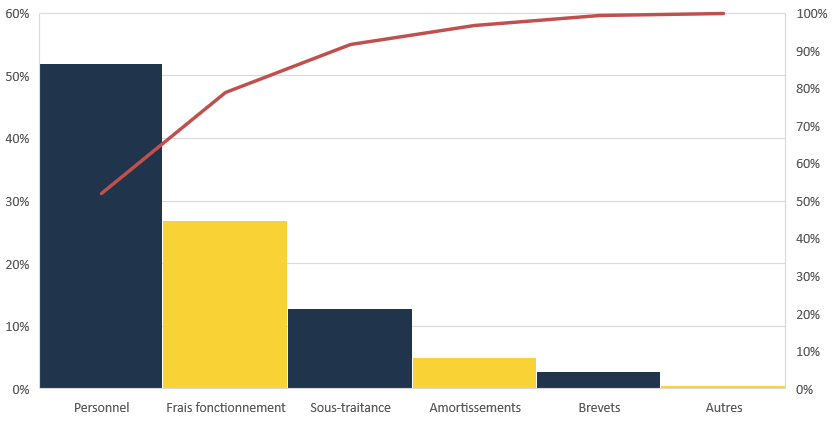

Illustration 4 : Distribution par type de dépenses

- Les dépenses de personnel représentent la majorité des dépenses valorisées dans les déclarations CIR/CII (52%). Cette catégorie de dépenses vise les charges relatives aux chercheurs et techniciens de l’entreprise directement affectés aux opérations de R&D (ou d'innovation dans le cadre du CII).

- Les frais de fonctionnement correspondent à 27% des dépenses déclarées. Ces frais, déterminés forfaitairement, sont égaux à 43% des dépenses de personnel calculées précédemment et à 75% des dotations aux amortissements. Ces frais de fonctionnement permettent de couvrir les dépenses supports à la R&D ou à l'innovation. Ils ont été supprimés du dispositif CII à partir du 1er janvier 2023.

- Les dépenses de sous-traitance représentent 13% des dépenses déclarées. Elles comprennent les dépenses exposées pour la réalisation de travaux de R&D / Innovation confiée à des organismes de recherche privés ou publics. Les travaux confiés à ces organismes doivent être directement liés aux opérations valorisées et ces organismes doivent posséder un agrément CIR ou CII. La liste des organismes agréés est donnée ici.

- Les dotations aux amortissements représentent 5% des dépenses déclarées. Il s'agit ici des dotations aux amortissements des immobilisations de biens créés ou acquis à l’état neuf et affectés directement aux opérations de R&D et d'innovation.

- Les dépenses de propriété intellectuelle représentent 3% des sommes déclarées. Elles regroupent les frais de prise et de maintenance de brevets et de certificats d'obtention végétal.

- Les autres dépenses représentent moins de 1% des dépenses déclarées. Ces dépenses englobent notamment les frais de normalisation associés aux produits de l'entreprise ainsi que les dépenses de veille exposées lors de la réalisation des opérations de R&D (pour le CIR uniquement).

Cette illustration montre la part primordiale que représente les dépenses de personnel dans les sommes déclarées au CIR. Ces dépenses représentent à elles seules plus de la moitié des dépenses éligibles au CIR et même plus de 75% si on ajoute les frais de fonctionnement associés.

Le troisième type de dépenses qui a le plus de poids, les dépenses de sous-traitance, représente également un enjeu important pour les demandeurs de crédit.

Ce qu'il convient de retenir pour les dépenses de personnel et de sous-traitance c'est que la stratégie de R&D mise en place par les demandeurs de crédits aura un rôle important dans leur poids dans un chiffrage. Plus un demandeur de crédit anticipe cette stratégie, plus il sera en mesure d'avoir des dépenses de personnel et de sous-traitance importantes et par conséquent un crédit important. Pour les dépenses de personnel, cette stratégie passera par le recrutement de profils techniques éligibles (de type master voir jeune docteur). Concernant les dépenses de sous-traitance, cette stratégie permettra de sélectionner de manière anticipée des partenaires agréés aux dispositifs CIR / CII afin de pouvoir intégrer les dépenses associées à leurs prestations dans les bases de crédits et ainsi économiser 30%.

Pour les années à venir, les dépenses de personnel resteront les plus représentatives dans les bases CIR et CII. L'incitation des entreprises dans le recrutement de salariés à haute valeur technique est en effet l'une des premières motivations de la mise en place du dispositif CIR. Ces dépenses devraient ainsi rester protégées dans les années à venir. Investir dans les dépenses de personnels techniques reste une valeur sûre. En revanche, le législateur s'est récemment montré moins clément avec les dépenses de sous-traitance (2022 : suppression du doublement des prestations publiques dans les bases du CIR) et les frais de fonctionnement (2023 : suppression de ces frais pour le CII). Ces dépenses devraient donc voir leur poids baisser sensiblement dans les prochaines déclarations de crédits même si elles garderont un niveau supérieur aux autres dépenses éligibles.

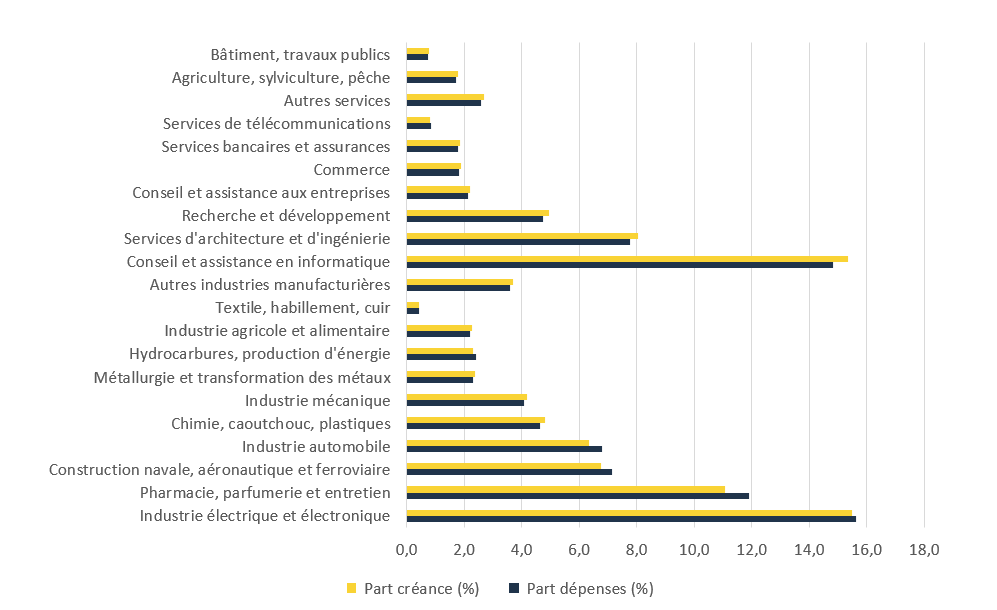

Illustration 5 : Distribution par secteur d'activité

Cette illustration compare la part de la créance et la part des dépenses en fonction des différents secteurs d'activité. Bien que le crédit soit un pourcentage de la base éligible, les parts de créance et dépenses ne sont pas complètement proportionnelles car certaines dépenses éligibles peuvent être maximisées (doublement des dépenses publiques -encore applicable en 2021- et des profils de type "jeunes docteurs") ou minimisées (plafonnement du CII).

L'illustration ci-dessus montre que les entreprises issues du secteur de "l'industrie électrique et électronique" (15,5%) et du "conseil et assistance en informatique" (15,1%) sont celles qui bénéficient le plus du crédit impôt recherche.

Suivent les secteurs de la "pharmacie, parfumerie et entretien" (11,9%) et des "services d'architecture et d'ingénierie" (6,8%).

Il est intéressant de constater que les deux secteurs qui ont le plus de poids dans la créance CIR viennent de deux "super-secteurs" distincts à savoir d'une part le super-secteur de l'industrie manufacturière (à savoir les sociétés issues de "l'industrie électrique et électronique") et d'autre part le super-secteur du service (à savoir les sociétés issues du "conseil et assistance en informatique"). Globalement, les entreprises issues du super-secteur de l'industrie représentent 62% de la créance du CIR et celles issues du super-secteur du service représentent 36%.

La majorité des sociétés qui atteignent le plafonnement du CIR à 5% (au delà de 100 millions d'euros de dépenses) sont issues du super-secteur de l'industrie. Cela explique notamment le fait que ces sociétés présentent des parts de dépenses supérieures à leurs parts de créance.

Selon les dernières projections de l'INSEE les 5 secteurs les plus porteurs de l’économie française jusqu’à 2025 seront le service à la personne, l'éducation, la santé, l’informatique & les nouvelles technologies puis les métiers de l'environnement. Ces secteurs sont majoritairement issus du service. Nous pouvons ainsi projeter que la part de la créance CIR affectée à ces secteurs devrait augmenter dans les années à venir.

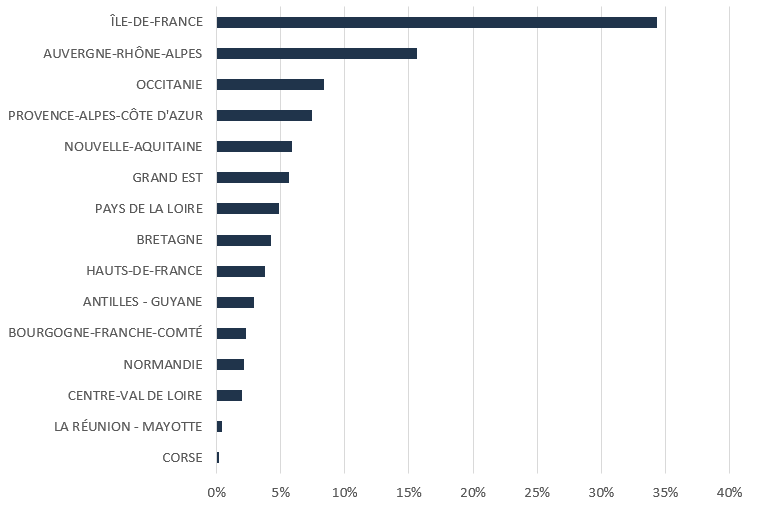

Illustration : Distribution par région

Cette dernière illustration permet de mettre en évidence, sans surprise, que les sociétés qui bénéficient de la plus grande part de la créance CIR sont situées en île-de-France (34%) puis en Auvergne-Rhône-Alpes (16%).

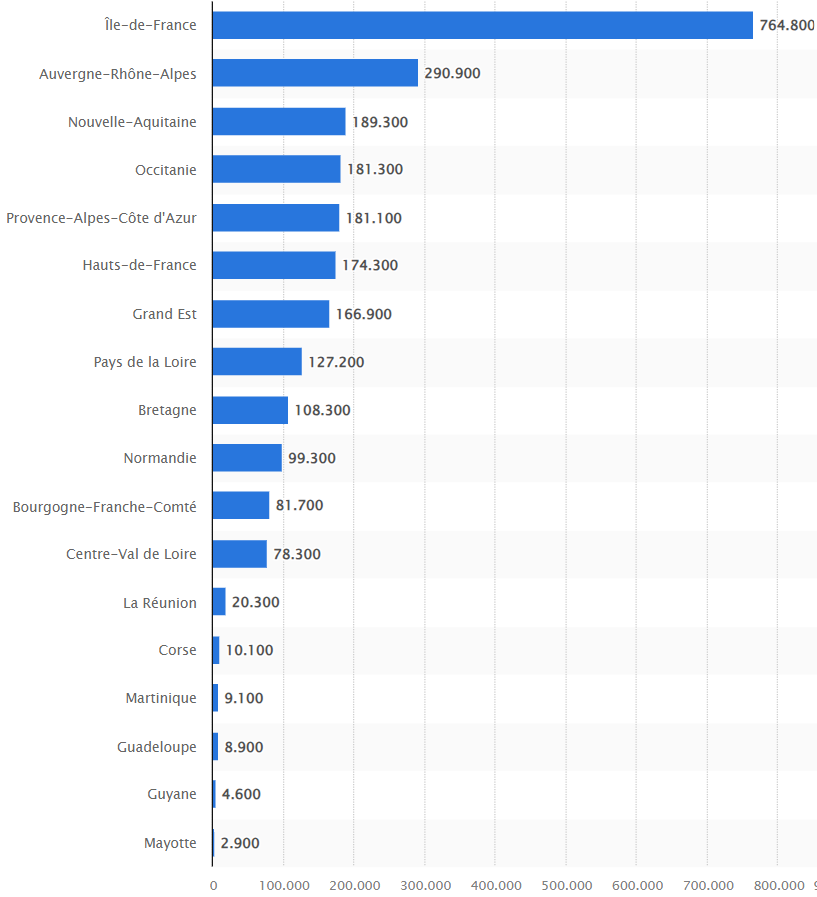

Il est intéressant de constater que les régions qui bénéficient de la plus grande part de la créance de CIR sont celles qui ont les PIB les plus importants (Source Statista - PIB 2021) :

L'écart le plus remarquable concerne la région Nouvelle-Aquitaine qui détient le 3ème PIB le plus important mais uniquement la 5ème part de créance CIR. Les régions Provence-Alpes-Côte d'Azur et Occitanie détiennent en effet un meilleur rapport créance CIR / PIB.

Au regard des investissements en cours et de la croissance prévisionnelle des régions, aucune modification significative ne devrait avoir lieu concernant la répartition de la créance CIR. Les régions Île-de-France et Auvergne-Rhône-Alpes resteront leader dans les années à venir.

Pour aller plus loin (formation, audit, accompagnement...)

Nos articles qui pourraient vous intéresser